上汽大众销量下滑的根本原因,在于对大众总部的强依赖。这里面有德国人的锅,也有自身研发体系表现不佳的因素。

文/《汽车人》孟华

日前,乘联会和各个车企都发布了10月销量快报。

上汽集团10月份生产整车57.21万辆,同比下滑5.12%;销售整车58.21万辆,同比下降2.44%。1-10月份,上汽集团累计生产整车419.75万辆,同比微增1.38%;累计销售420.12万辆,同比微降0.21%。

其中,上汽大众当月销量为12.04万辆,同比下滑高达22.58%;1至10月,上汽大众的总产销分别为97.09万辆、97.04万辆,同比分别下滑19.3%和18.2%,成为销量排名前15位中跌幅最大的车企。

2021年第三季度,上汽集团的营业收入比去年同期下降13.5%,归属于上市公司股东的净利润下滑14.75%。即便如此,上汽大众10月销量及本年度累计销量仍仅次于一汽-大众,排名第二。不禁让人感叹,不愧是保持了15年销冠的头部车企,“血条”真厚啊。

“缺芯”不是好理由

从数据上看,上汽大众产销双降仍是拖累上汽集团整体表现的原因。2020年之前集团利润扛把子,现在落到集团“拖油瓶”的地步,让人唏嘘。

上汽大众仍将产销“双降”归咎为“缺芯”。这是实际情况,所有车企无一例外受到供应链短缺的影响,但上汽大众跌的最多,就很难用共性问题掩盖。

有意思的是,去年底开始“缺芯”,首先就是从南北大众先爆出来的。产销绝对数字最大的企业受到影响最显著,这没毛病。上汽大众自去年12月4日起开始停产,1月份复产后产量仍不稳定,直到今年4月,上汽大众称,旗下多款主力车型因“缺芯”而暂停生产。

从比例上看,一辆新能源汽车(EV、PHEV)使用各类芯片大概1000枚,燃油车大概在250枚左右。大家的短板也都差不多,基本都缺控制类芯片。

供货端头来源于恩智浦、瑞萨等大厂(代工方则多为台积电为首),集成商则多为博世。无论链条上哪个环节,大众无不与之有深厚的合作基础。但是上汽大众貌似非但未受到“优待”,反而受损相对更严重,这表明供应链管理出了问题。

大众CEO迪斯在10月表示,四季度汽车芯片的供应情况将比以往“好得多”,短缺状况还将在明年逐季缓解。这意味着困扰上汽大众长达一年的芯片短缺难题有望得到缓解,产销同比下滑造成的缺口或将得到填补。但上汽大众如果仍然难以遏制销量和市占率下跌,也就难以再用“缺芯”做挡箭牌。

新能源转型不利索

和大众总部一样,上汽大众也处于向新能源转轨的时期。虽然中国市场因为燃油车竞争力仍然可观,所以转型的急迫感不如大众总部,但相同的是,两者都拿出战略资源全力一搏。

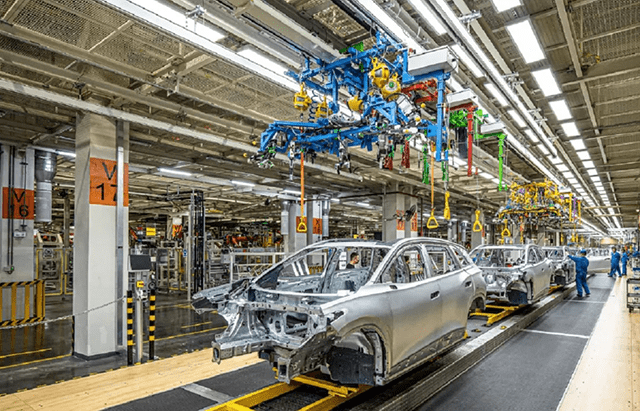

上汽大众斥资170亿元,从2018年10月开始,只花了13个月,在上海建成安亭新能源工厂,设计年产能30万辆。这是大众在全球第一个专门为MEB平台投资的产能。而一汽-大众也花了类似的代价,建立了同样的30万辆纯电产能。

今年1-10月份,南北大众合起来新能源(EV、PHEV)销量为74144辆,居第七位,相当于榜首的比亚迪新能源销量(410801辆)的18%。

大众寄予厚望的电动汽车ID.系列在上市初期曾一度经历月销千余辆的低谷期。不过进入到今年下半年,随着“代理制模式”的销售网络铺开,这款基于大众MEB纯电平台打造的车型销量开始攀升。

今年9月,大众ID.家族的交付量为10126辆,首次破万,其中上汽大众 ID.4 X(参数|图片)/

ID.4 X(参数|图片)/ ID.6 X(参数|图片)销量分别为3293辆和1708辆。10月份,大众ID.系列交付量再度破万,达到12736辆,其中上汽大众ID.系列销量刚刚突破8000辆。不过,这又是南北大众“合力”的结果,这在燃油车时代是匪夷所思的算法,简直是对前王者的侮辱。

ID.6 X(参数|图片)销量分别为3293辆和1708辆。10月份,大众ID.系列交付量再度破万,达到12736辆,其中上汽大众ID.系列销量刚刚突破8000辆。不过,这又是南北大众“合力”的结果,这在燃油车时代是匪夷所思的算法,简直是对前王者的侮辱。

更为明显的是,从今年1-10月的分车型销量来看,从第一名五菱 宏光(参数|图片)

宏光(参数|图片) MINI(参数|图片)(1-10月销量304495辆),到第15名哪吒V(1-10月销量37339辆),上汽大众没有一款车进入前15名。对燃油车领域习惯于每一个细分领域都有爆款的两个大众来说,面临前所未有的困惑。

MINI(参数|图片)(1-10月销量304495辆),到第15名哪吒V(1-10月销量37339辆),上汽大众没有一款车进入前15名。对燃油车领域习惯于每一个细分领域都有爆款的两个大众来说,面临前所未有的困惑。

新能源产品力不如竞品,经过一年多的销量爬坡仍未能实现翻盘,上汽大众已经承认在新能源方面落后了。作为习惯于等待德方拿出杀手锏车型的上汽大众而言,只能从营销上想办法。

上汽大众的执行力还是过得去的,新能源车型上市节奏基本按照规划推出。不到一年时间,ID.4X、ID.6X、 ID.3(参数|图片)均已上市,但市场反响均远低于预期,销量不但远远落后于特斯拉、比亚迪,也落后于“蔚小理”为代表的新势力,更被同门的上汽通用五菱甩得没影。

ID.3(参数|图片)均已上市,但市场反响均远低于预期,销量不但远远落后于特斯拉、比亚迪,也落后于“蔚小理”为代表的新势力,更被同门的上汽通用五菱甩得没影。

和去年在欧洲销售的反馈差不多,消费者认为故障多、不好用,价钱却不含糊。吐槽点集中在车机方面,行驶中中控、仪表盘黑屏,以及车机卡顿、车门无法正常感应解锁、电驱动装置故障等不一而足,原生系统的毛病,几乎都复制过来。过了一年多,ID.系列“车机系统不成熟”的毛病,仍然没有克服。

10月份,上汽大众某经销商对ID.4X和ID.6X降价,幅度2.4万元至3.7万元。官方对此的反应是对经销商进行罚款和黄牌警告。而刚刚上市的ID.3,销售端也在悄悄降价。这反映的是市场对ID.系列的价值体系不认可,惩罚经销商可以防止价格内卷式崩盘,但对销量并无帮助。

在上汽大众销售公司总经理俞经民的主导下,上汽大众成立了ID.系列的专属前台,强化线上运营,实现数字化驱动前端。看上去前台运营方式向新势力靠拢。这是好事,起码上汽大众没有端着一线车企的架子,还是愿意尝试新的事物。

同时,上汽大众继续大手笔投资电池供应链。80亿元的长沙“电池车间”已经开工,规划15万套动力电池,并预留产能提升空间。而且,该工厂也预留了3年后生产MEB整车生产能力。显然,等待高端新能源产能在上海落地后,长沙就要扮演承接部分中低端新能源整车的角色。

这和大众在德国的新能源打法,如出一辙。即和电池供应商签长约的同时,谋求电池自产能力,同时规划第二阶段产能升级。

但是,这个计划无法回答,如果第一阶段不顺利,新投资是否还如期进行的问题。显然,大众不会让一时的销量左右战略规划。这也反映了大众掌控上汽大众的运营到了什么程度。

燃油车竞争力为什么也掉下来

新能源车竞争不利,燃油车竞争力则在此之前就有下降苗头。这不是什么秘密。新能源车暂时还扛不起销量,传统车型拉胯,才是更令人着急的问题,这意味着老本也快啃光了。

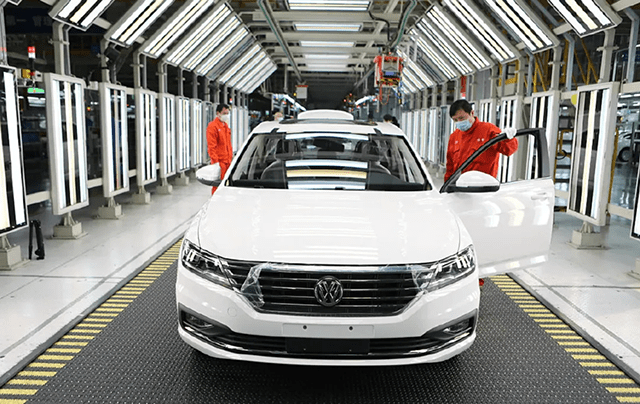

2019年帕萨特在中保研测试中“一撞成名”,无论帕萨特还是中保研,都连续登上热搜榜。但德国Emden工厂和Hanover工厂生产的帕萨特,在同样的25度偏置碰撞中却得到评分“A”(良好),与上汽大众生产的帕萨特该项成绩(“P”较差)形成鲜明对比。

有人认为,国产化过程中,A柱内钢条被减配。国产化简配是合资常规操作,但敢于在座舱安全上减重要力学构件,为了省个百十块钱,舆论因此质疑上汽大众专业性和企业操守,非常合理。

上汽大众花了很大力气平息舆论,并声称改进工艺,大幅度强化A柱屈服强度,车子重了15kg,也反映了结构设计确实有所变动。时隔一年主动请缨再战,中保研也再次进行测试(不清楚这一次中保研是否仍然坚持市购车型测试),这回得了全“G”(优秀)(除了维修经济性)。

但舆论不认账,有认为这是专门应试的,也有认为是中保研和上汽大众勾兑的。帕萨特的名声并未挽回,在B级车市场上的销量节节下跌。2021年1-8月帕萨特销量60833辆,排第18名;而2020年同期销量74408辆,2019年销量103812辆。

帕萨特只是一个缩影。途观L、朗逸等以往的王牌车型,都遭遇了或大或小的舆论风波,然后经历销量滑坡。类似问题一再重复,让人怀疑上汽大众的质量控制和供应链保障出了结构性问题。

在新能源扩张的客观需求之下,上汽大众也必须要砍传统车型产能。上汽大众仪征工厂的环评资料显示,上汽大众2022-2023年技术改造项目后,新桑塔纳、桑塔纳浩纳、昕锐、昕动四款车型产能均为零,而当前新桑塔纳年产能尚存22.4万辆。看来砍利润较低的车型是必然举措。

上汽大众要转移产能,采取的是让斯柯达直接走廉价路线,砍掉高配车型。而斯柯达品牌路子越走越窄,已经有团队解散的传言。和大众新创的捷达品牌,可能产生一定程度的定价交叠。

此举打乱了大众的品牌部署,德国人的不高兴是可想而知的。但是大众总部也在做类似的事,德国总部把燃油B级轿车交给捷克的斯柯达工厂生产。他们实在没有理由指责上汽。

与砍掉中低端对应的,是上汽大众对燃油车产品的升级战略。

今年9月底,上汽大众在安亭工厂高调下线奥迪A7L,比A6高出30%-50%的售价区间,定位高于对位竞品(奔驰E、宝马5系),但低于对手更高级别的产品(奔驰S、宝马7系)。A7L更强调运动,但这也决定了它很难走量。

上汽大众为了生产奥迪品牌,与一汽关系已经势成水火,必须要拿到走量车型,才对得起得罪一圈人的代价。

而帕萨特事件带来的另一个伤害,是德国人不再放心把基础车型交给上汽大众“魔改”。双方技术信任关系修复情况并不乐观,上汽大众能拿到奥迪车系中利润较高、定位合理的车型,可能需要颇费一番功夫重建信任。

薪酬事件反映了什么

能够体现大众对合资公司掌控力的,还有去年的薪酬事件。2019年是上汽大众的高光时刻,全年销量200.17万辆,管理层慷慨地发放了20个月薪水的年终奖;而2020年完成销量150.55万辆,管理层决定降薪,但是并非一刀切按百分比砍,而是采用了复杂的操作方式。

简单说,就是取消双薪,增加基本工资。其结果是普通员工总收入陡降,K3(基层经理)工资稳定或上涨。K3层是基层的直接管理者,保证他们的收入,就维系了对基层的控制。

这么做不但可以整体降本,还谋求调整不完美的薪酬现状:基层不便宜、管理层高收入不稳定。而且,薪酬调整100%无沟通,所有基层员工在拿到5月份工资前,不知道降了多少。

理论上方案很完美,但结果很悲催,上汽爆发了离职潮。据事后盘点,研发部门走了30%的人,热门部门譬如智能驾驶离职率高达50%,甚至出现了领导带着团队集体跳槽的现象。

说好了稳住“基干”、完善薪酬结构、保住先进生产力呢?为什么反而是传统岗位被降薪大多无奈地接受现实,拿着相对高薪的数字化部门走的最多?还不是因为两种劳动力市场价值有巨大区别。这些人出走,最终都被友商、新势力、转战新能源的地产商笑纳了。

HR部门主导薪酬改革的结果,基层民心尽丧,管理层也没得到什么好。而此前上汽大众四条管理线中,行政管理/人事、销售由中方把持,采购/财务、生产/研发由德方主抓,貌似平衡,但企业竞争力掌握在谁的手里,一望便知。

几年前,上汽大众突然将HR部门提升到与前四者相同的层级。为此还将研发生产管理拆分、行政和人事分开。正是拿到考核权力的HR部门憋出一个“薪酬改革”,从此上汽大众从销量和技术唯尊变成了人事主导。

这也是内部人士诟病的“写技术论文拿到考核分不如发两篇宣传稿”。如此管理架构的调整,与当前企业间激烈的技术竞争主导的市场局面,格格不入。可以说是相当“古典式”的一种倒退式改革。

这么干德国人没意见,因为研发、采购、财务等还捏在手里,其他的都是中国国情,不必多问。之所以改革方案如此之迷,貌似不妨碍德国人的掌控,就可以通行。不过到头来,损害的则是整个合资企业的竞争力。

上汽大众销量下滑的根本原因,在于对大众总部的强依赖。这里面有德国人的锅(不肯放手),也有自身研发体系表现不佳的因素。而大众在电动化过程中的磕磕绊绊,上汽大众倒是学得挺彻底,毛病一样不落地继承下来。

转型阵痛何时挨过去,取决于上汽集团自己的研发能力增长。后者在新创R品牌、自建智能软件团队上投入很多。虽然暂时没有太亮眼的成果,但毕竟功不唐捐。问题是,届时德国人是否能持开放态度,愿意承认并使用中国开发的技术,还有待于观察。

大众声称在电动平台、供应链、车机软件上的磨合,已经接近尾声,2025年崛起为新能源的头部玩家,重拾燃油车的辉煌。即便此言为真,就这两年过渡期,上汽大众还要继续吃点苦头。