发表自话题:李云迪的商业版图

南方财经全媒体记者 吴霜 上海报道 “现在养老市场备受关注,问题是研究方案的人不多,研究监管的人很多,这就很麻烦,大家还没有做事就‘死’掉了。”中欧国际工商学院院长汪泓在接受记者采访时表示。

她认为,中国正面临未备先老的问题。养老服务体系的构建还不是很完备,还停留在低水平、自给自足的家庭养老,所以现在需要建立一个大的养老服务体系。政府在这个阶段,要让市场充分发挥资源配置的作用,但也要讲清楚底线。

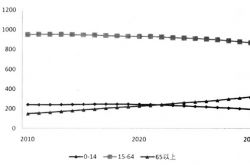

第七次人口普查数据显示,中国60岁及以上的银发群体人口占比18.7%,达到2.64亿人。预计2050年,中国银发群体人口数量将达到4.87亿。这也意味着,社会结构将从轻度老龄化迈入中度老龄化。

艾媒咨询数据显示,2016-2020年间,中国银发经济市场规模持续上升。2020年已达5.4万亿元,年增长率为25.6%,预计2021年中国银发经济市场规模将保持增长,达到5.9万亿元。

10月19日,在中欧国际工商学院主办的“中国式养老发展新机遇与新模式”主题论坛上,汪泓表示,中国老龄化有六个特点,一是老年人口比重较高;二是老年人基数较大;三是老年人增幅较大,中国正快速进入深度老龄化;四是地域差异大,全国范围来看,东北地区的老龄化程度最深(老龄化比例为24%),西部地区则相对比较年轻(老龄化比例为10.7%);五是“银发贫困”,未富先老、未备先老、未老先退;六是对养老服务的需求强,2020年,我国独居和空巢老人数量达到1.18亿,80岁以上高龄老年人达到2900万,如果10%的老人需要养老服务,则最低的养老服务岗位也需要超过1180万个。

但是,目前我国养老保险三大支柱之间发展并不平衡:第一支柱基本养老保险覆盖超过10亿人,支付压力逐渐增大;第二支柱企业和职业年金参加人数不到3000万人,规模较小、覆盖面窄、短期内提升困难;第三支柱个人储蓄性养老保险和商业养老保险仍处于起步阶段。

因此,在政府的保障政策、养老保险体系、医疗保险体系,以及各种助老保障体系之外,汪泓建议引入市场要素,把企业和个人的能动性调动起来。除基本养老金以外,加入职业年金、企业年金还有个人的商业保险等,同时,银行、基金、信贷机构等也要发挥作用。随着金融市场的发展,在第一支柱增长,第二支柱、第三支柱又能做好资金管理的情况下,养老金就会比较充裕,老年人的保障才有后续活力。

目前国内的个人养老金主要以公募基金、保险和银行发行的个人养老产品为主。公募基金发布的个人养老产品并未体现太多特色;保险业主要是保险产品的形式;而银行则侧重于发展银行理财产品。

在选择养老金融产品时,汪泓讲到,机构的信誉度是很多老年人最看重的。与普通理财产品相比,养老金融的客户群体需要稳定的资金以保障老年生活,他们最重视资金的安全性,而不仅仅是收益率。汪泓认为金融机构需要更多聚焦养老金融产品的设计,实现可持续的中长期投资,确保投资的收益。

目前,中国的个人商业养老金融发展不够充分,汪泓认为主要有三个原因。一是现在针对60岁以上老年人的产品配置不完善;二是年轻人面对众多的金融产品,眼花缭乱,追逐快钱、热钱,而不愿意去投养老产品,觉得养老离自己还比较远;三是观念需要调整,老年人主要把钱放在股票市场和基金上,没有过多关注老年产品。

汪泓表示,中国式养老现在面临五大挑战。第一,多层次的养老服务体系亟待建立;第二,养老保险的三支柱中,第一支柱独大;第三,养老产业面临体制性问题,它到底是事业还是产业尚未厘清;第四,养老金融体系需进一步提升,监管力度应进一步加强。二、三支柱发展滞后,养老金充足性、可持续性具有隐忧,需要将个人养老金监管统一起来,构建有序、统一的监管体系,而不是多头监管;第五,老年人力资源开发不足,人才队伍“三高三低”。由于养老服务人员普遍呈现社会地位低、收入待遇低和学历水平低的特征,加上老年教育资源供给与需求失调、老年人力资源利用率较低,以及缺乏系统政策和保障机制,导致了该行业人才流动性、劳动强度和平均年龄都处于较高水平。

在中国式的养老价值理念和模式选择上,汪泓更加推崇国际养老国际共识。2020年第二次老龄问题世界大会强调健康、保障和参与,不单是追求老年人的健康,还要有保障体系,才能创造新的社会财富和价值。在此基础上,汪泓提出,中国一是要把老年人健康管理纳入国家战略,二是要建立老年人健康保障体系。

汪泓呼吁,年轻人只要把10%-15%的积蓄投资在养老事业上,今后养老就不成问题。

标签组:[宏观经济]

上一篇:10个最常见的投资者偏见