发表自话题:星巴克还值得买吗

一、从老巴的视角如何看星巴克?

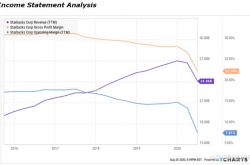

生意模式简单,全球卖咖啡,有稳定经营历史,作为生活升级消费品,在中国市场还有较大潜力;管理团队坚持分红,回购股票,利用大量自由现金流,不停开新店;近5年的ROE都在30%以上,经营净现金流大于净利润,产生了大量自由现金流,高毛利(60%)二、从林奇的角度如何看星巴克?

属于稳定增长阶段的企业,有稳定分红纪录和股票回购纪录美国市场进入瓶颈,押注中国市场,具有一定困境反转企业特征三、如何评估星巴克的价值?

1、自由现金流估值

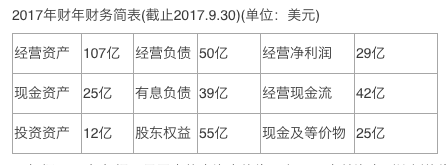

根据2017年年报,星巴克的净资产约为55亿元,占总资产到比例约为38%,公司的资产负债率约为62%,净资产收益率ROE约为51%。2017年经营现金流42亿元,资本开支为15亿,自由现金流为27亿,以美国十年期国债收益率约为2.5%,并考虑到美国近期进入加息周期,给予30倍的自由现金流进行估值,则星巴克的估值为30*27=810亿美元,截止北京时间2017年12月27日,星巴克每股价格为57.14美元,对应市值为813亿美元,处于基本合理估值范围;

2、市场成交价格估值

2017年7月,星巴克以13亿美元的代价从华东市场合作伙伴上海统一手中回购了50%的股权,华东市场一共约有1300家的门店,以此推算,每个星巴克门店的市场价值约为200万美元。目前,星巴克全球约有2.7万家门店,其中自营的约为1.3万家,由于每个门店在不同的区域,有自营也有他营,所以市场价值不一定相同,假设以每家门店200万美元的价值进行估算,则星巴克的估值为200*2.7=540亿美元,对应每股价格为540/14.2=38美元,则星巴克当前813亿美元处于偏高估状态。

四、800亿美元市值的星巴克是否值得买入?

1、过去7年ROE30%以上可持续?

星巴克的生意模式就是:通过现有门店获取大量的现金流,然后用获取的大量现金流,再继续开更多的门店。这个模式决定其本身的就是一个轻资产的生意,而这个生意的毛利高达60%左右,所以我认为未来ROE保持在30%以上是可以持续的。

2、2018年的经营策略看看未来是否有增长?

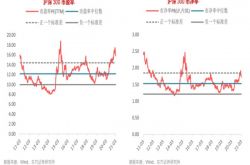

增加美国同店销售额:有一定难度食品和饮料开发创新:产品创新,必须要做,可以促进增长加速数字平台的势头:大势所驱,可以提升效率,降低成本中国市场的长期增长:这是一个重要战略,和中国大的消费升级趋势契合通过siren零售提升星巴克体验:有待观察获得家庭咖啡市场份额:有雀巢这样巨头,难度较大所以,未来的增长主要在于产品的创新和押注中国市场的战略,另外通过加速数字平台,进行成本控制。

综合1,2两点,从长期(至少5年以上)来看,星巴克是具有投资价值的,其长期的投资年化回报率会接近30%左右;但是,从其经营策略来看,短期盈利能力难以快速提升,而市值又处于偏高估状态,所以短期内波动会较大,有一定投资风险。

上一篇:星巴克的中年危机