发表自话题:李云迪的商业版图

最近,有位朋友入手了随身WIFI,内部实际上是一张物联网卡,硬件和外观与普通SIM卡完全相同。

这种卡没有语音通话和短信服务,也没有乱七八糟的其他服务资费,是一种专门用来支持各种硬件设备和嵌入式系统联网的流量卡。

在移动传媒、监控和监测、医疗健康、车联网、可穿戴设备、智能设备、无线POS机等诸多领域中,都可以通过物联网卡实现这一功能。

为什么要说到物联网卡呢?

这跟我们今天要分析的高新兴(300098.SZ)有关。

一、并购转型,结果不意外

高新兴成立于1997年,于2010年在创业板上市。

成立初期,公司主要向通信运营商提供通信运维综合管理解决方案,简单说就是为通信基站/机房运维管理系统的生产、销售。其中,基站监控产品是核心。

而后,公司基于基站监控产品,涉足物联网及安防领域。

上市之初,中国移动、中国联通、中国电信等客户贡献的收入占比超过85%。

上市后,高新兴便开始了一系列转型并购:

2011年,收购重庆讯美,进入金融安防领域;

2015年,收购创联电子,布局轨道交通安防;同年,收购国迈科技,布局数据安全;

2016年,收购中兴智联和公信软件,布局智能交通;

2017年,并购中兴物联,从事物联网连接技术和服务提供,车联网也有涉及;

2018年,并购神盾信息,业务主要是公安智能执法规范化;

2019年并购永迈科技,继续扩大物联网。

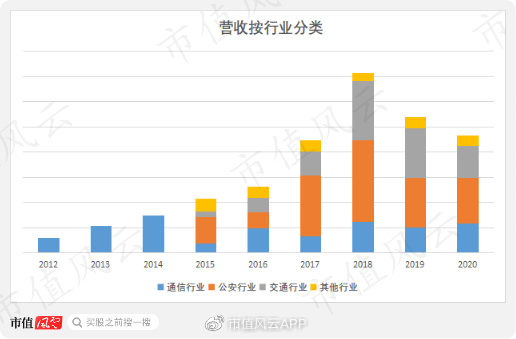

至此,公司业务从通信行业,拓展至公安交通领域。

客户也变得多元化:

国内客户从三大通信运营商拓展到整车厂商、各省市级政府部门、人民银行、商业银行、铁路总公司、各地铁路局等不同领域客户;

国际客户有海外通信运营商、TSP(互联网汽车服务提供商)、保险公司、Tier 1供应商等。

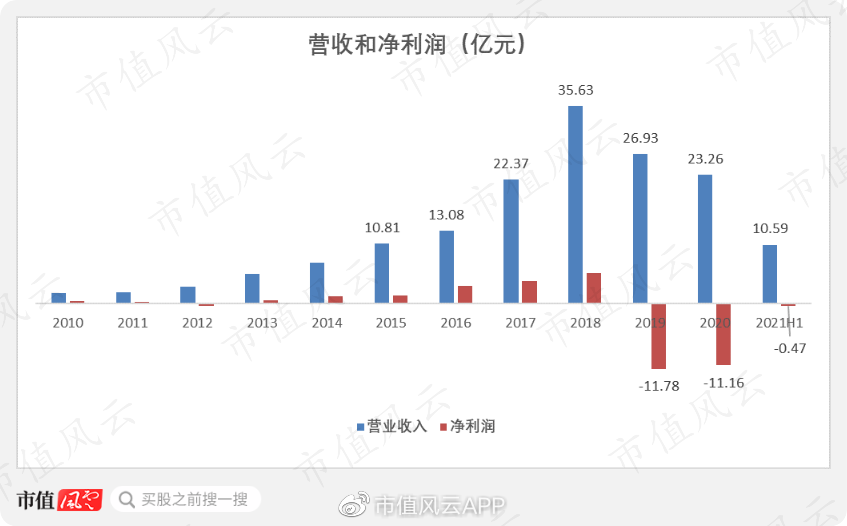

但是,2018年,公司营收达到历史高峰35.63亿后,业绩一路向下。

这又是怎么回事?

没错,还是老套路,并购标的业绩变脸,商誉暴雷。

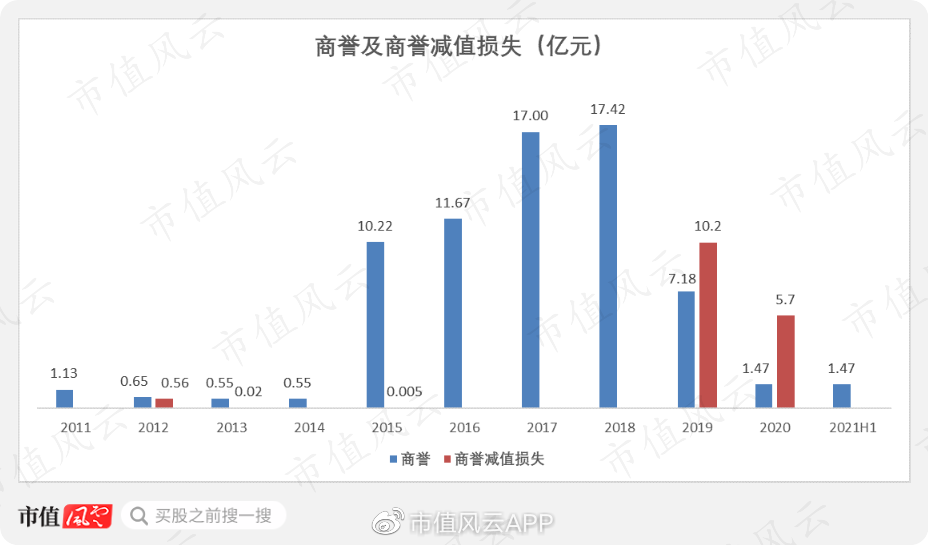

高新兴在2011-2019年期间共收购了8个公司,商誉从2014年的0.55亿激增至2015年的10亿,2018达到历史巅峰17.42亿。

由于业绩不及预期,公司在2019年、2020年均计提了大额商誉减值。

令人无语的是,2016年收购的中兴智联,净资产768万,收购价格1.48亿,增值了19倍,产生了1.4亿的商誉,竟没有设置任何业绩承诺。

而中兴智联早在2017年,也就是并购后的第二年,就发生大额亏损,却一直等到2019年才计提商誉减值。

更令人无语的是,2017年并购的中兴物联,在2017-2019年期间精准完成了2.1亿的业绩承诺后就变脸,并且是在2020年一次性大额亏损了2亿元。

承诺期一过,业绩就立马亏完——这其中会没有任何水分?

2019、2020年财务大洗澡之后,公司账上商誉迅猛下降,截至2021年6月末,账上只剩下1.47亿。

总之,折腾了8年,颗粒无收。

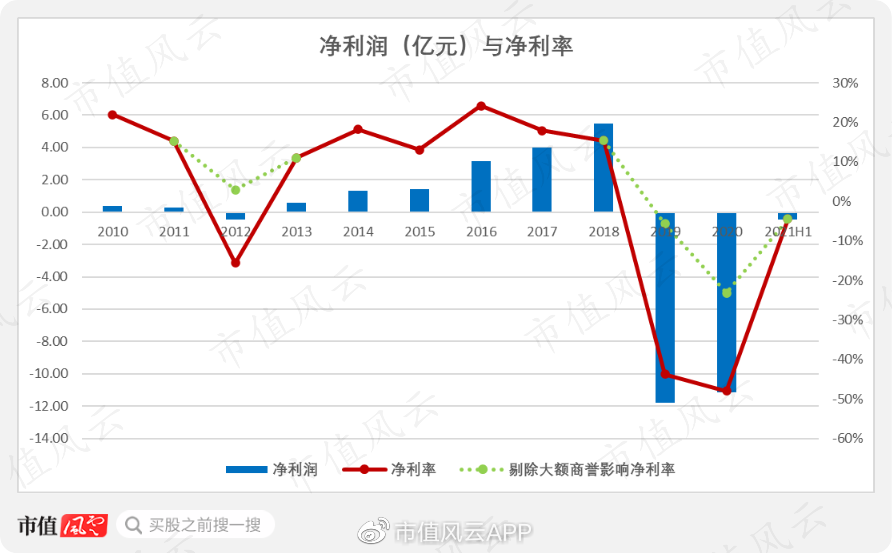

营收下滑叠加大额商誉减值,导致2019、2020年净利润分别亏损了11.78亿和11.16亿。

即使剔除商誉减值影响,净利润仍然大幅下滑,分别为-1.53亿、-5.4亿元。

二、转型过快“扭着腰”

接下来,我们从各业务发展情况出发,瞧瞧到底是哪些业务出现了问题。

2017年,公司提出“一横四纵”战略,即把物联网、大数据及人工智能技术横向贯通到“公共安全、大交通、通信、金融”四大纵向行业板块。

2018年,公司又选择了物联网中应用价值相对较高的两个领域——车联网和公安执法规范化。

(一)新旧业务业绩都拉胯

1、车辆网业务收入盈利双降

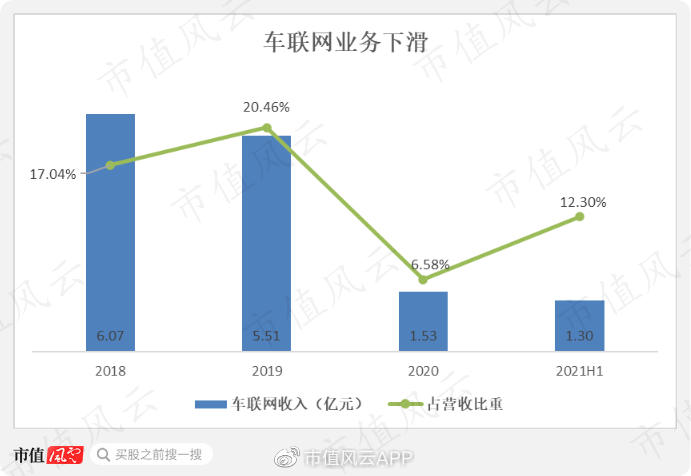

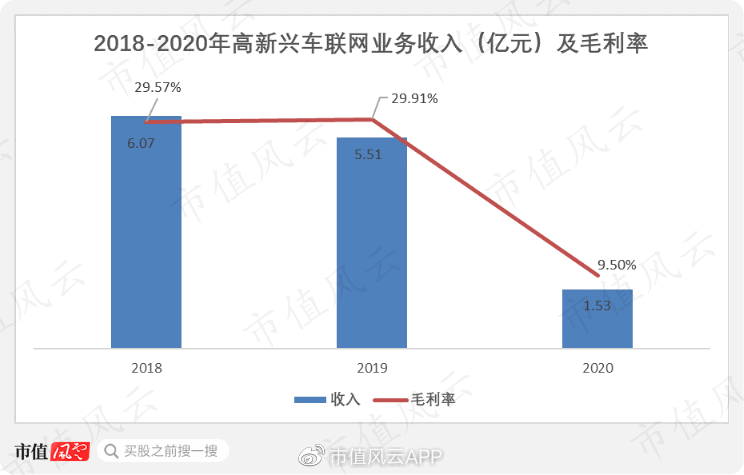

将营收按产品拆分来看,车联网(包含在物联网连接及终端、应用分类中)在2018年得到更多关注后,营收并未上升,反而连年下降。

2018-2020年,车联网业务营收分别为6.1亿、5.5亿以及1.5亿,2020年同比下降72.22%。

其占营业收入比重从2018年的17%上升到2019年的20%,2020年突然踩刹车下滑至7%。

2021上半年,车联网营收1.3亿,占总营收比重有所上升,为12%。

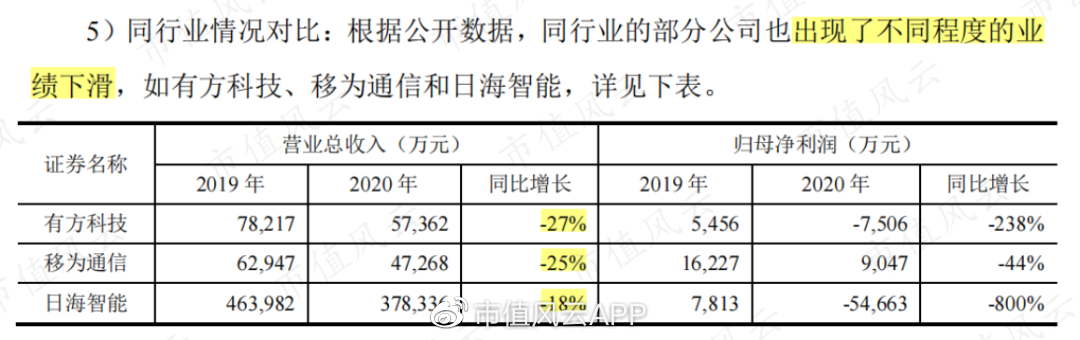

关于车联网业绩的急剧下滑,公司在年报问询函中解释道,主要由于竞争加剧、成本上升以及疫情影响,且同行业也同样出现下滑现象。

但高新兴车联网业务在2020年同比下降了72.22%,对比同行,似乎有点下降得过头了。

再来看市场竞争格局。

车联网的市场增长空间很大,但不可避免的是,它的竞争对手也会很多。

单单在高新兴布局的终端及设备领域,目前就有华为、大唐、金溢、东软、万集科技等诸多厂商,竞争激烈。

这在公司年报披露的数据中也有所反映。

高新兴从2018年开始披露单独的车联网业务数据。2018-2020年,车联网的毛利率从30%左右降至2020年的9.5%。

其中,贸易战以及国内外疫情可能是部分影响因素。

但同时,公司在年报问询函中提到,国内市场的逐步成熟以及新竞争对手的进入,使得市场竞争不断加剧,毛利空间被进一步挤压。

而北美市场车联网产品新竞争厂商的出现,也导致了国外车联网市场竞争的进一步加剧。

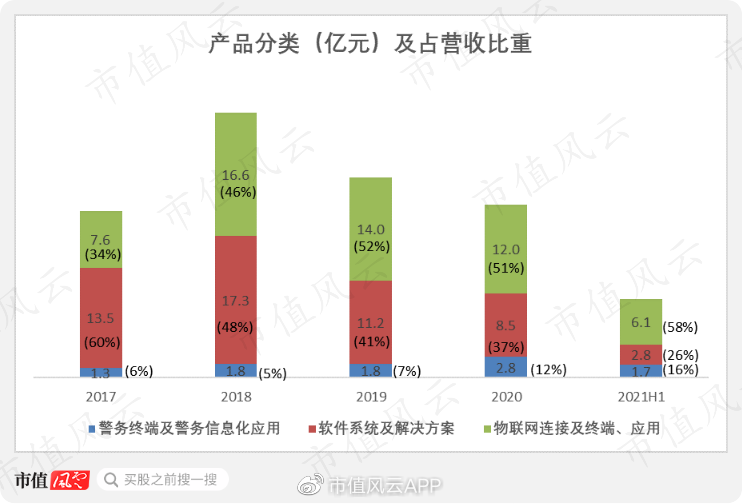

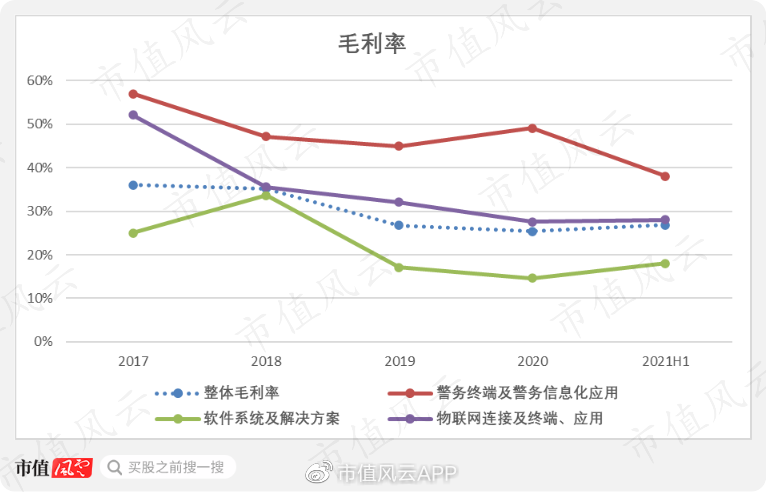

另外的公安执法规范化(警务终端及警务信息化应用)虽处于增长状态,但营收贡献不高,占公司营收比重从2017年的6%上升至2021年中期的16%。

2、主动收缩老业务?

那么原有主业呢?

2019年,为了车联网和公安执法规范化两个业务,公司挥刀“自宫”,主动收缩软件系统及解决方案业务规模。

2017年,该项业务占营业收入比重为60%,是主要的收入来源;到2020年,该业务占比锐减至36%,这一收缩也使得公司业绩跟着大幅下降。

反观物联网业务,占公司营收比重从2017年的34%,上升至2021年中期的58%。

可见,公司确实在大幅开拓新市场,但是业绩的总体表现明显不如口号喊的响,直接砍掉了最粗的大腿。

从毛利率方面来看,软件系统及解决方案毛利率低于公司整体毛利率。

正所谓一心不能二用,回头一想,老业务确实是主动收缩?还是被动下滑呢?

(二)净利润两年亏损23亿

利润端,公司更是一泻千里。

公司在2012年对重庆讯美计提了0.56亿商誉减值,对净利润有较大影响。剔除该影响后,2010-2018年,其净利润始终为正且保持增长。

2019年开始,净利润出现连年的巨额亏损,两年亏损额达23亿;到2021年中期仍处于亏损状态,亏损额为0.5亿。

净利润下滑的原因可大致归结于三个方面:(1)收入大幅下降,(2)大额资产减值损失,(3)费用增长。

前两个原因已经分析过,来看第三个原因。

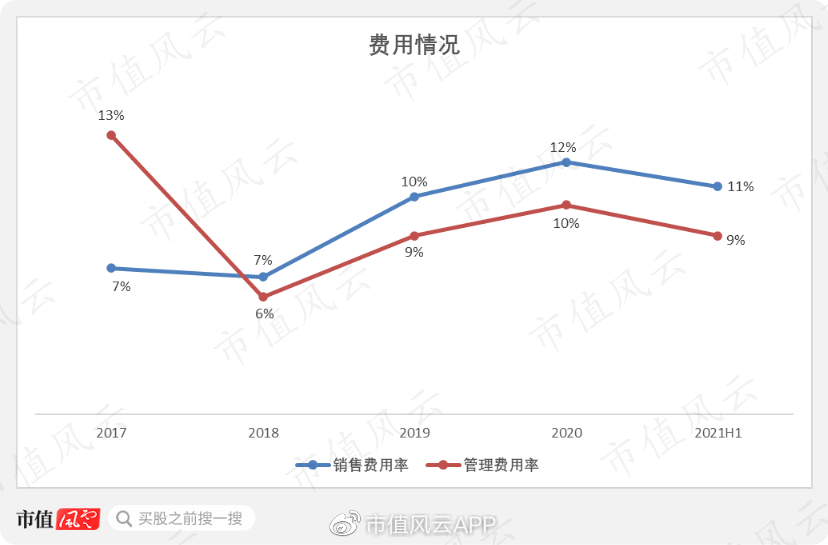

公司的销售费用率和管理费用率,在2018年后都有一定程度的上升。

根据公司解释,销售费用的上升主要是由于业务拓展力度在加大,投入较多。而管理费用的上涨,是为提升管理水平而增加投入,以及合并公司的并表影响。

但是,更多的费用的投入并没有撑起更多的业绩,公司明显在做无用功。

在定向发行股票问询函中,公司提到,人员费用也是公司管理费用、销售费用水平较高的原因之一。

带着好奇心,风云君算了一下公司每年的人均薪酬。

好家伙,不管在2020年疫情期间,还是在2019-2020年公司业绩大幅下滑期间,人均薪酬保持稳健的上涨,2020年达到人均19万。

(三)应收账款周转天数上升

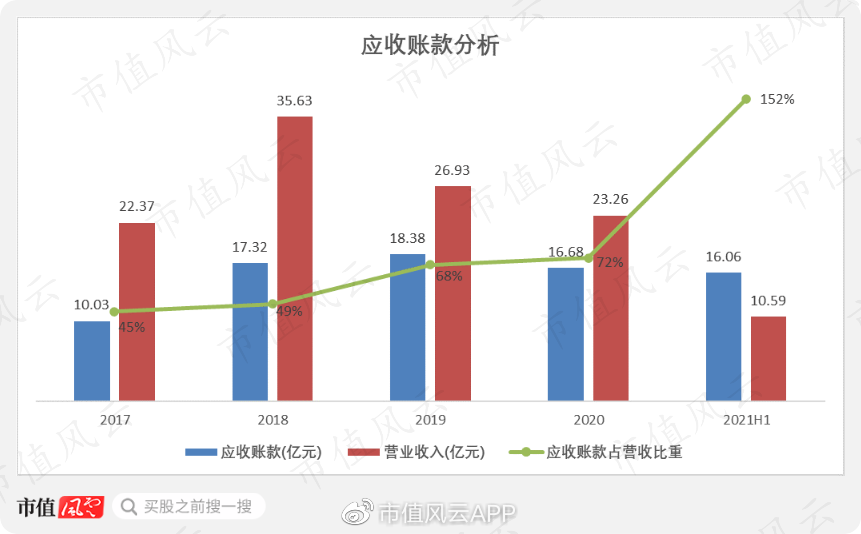

在资产方面,高新兴最大的风险是应收账款。目前公司的流动资产里,有45%都是应收账款。

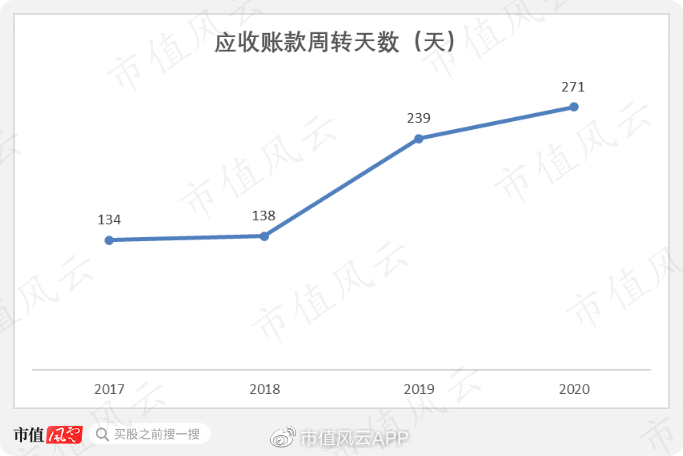

2017-2020年,应收账款从10.03亿增至16.68亿,占营业收入比例从45%涨至72%,应收账款周转天数从2017年的134天增加至271天,越转型越糟糕。

应收账款主要来自于BT项目、PPP项目,属于公司目前正在缩减的软件系统及解决方案业务。

这一业务的客户多为公安和政府部门,项目回款周期较长,会在一定程度上给公司的现金流造成压力。

高新兴在最近的定向发行股票问询函中解释道,原因是软件系统及解决方案业务(如部分PPP、BT、BOT项目)占公司业务比重较大,该类项目回款周期较长。

又按照公司的说法,其从2019年开始缩减该类业务,随后收入快速下降,但应收账款却没有明显变化。

该类业务占营收的比重到2021年中期已经降至26%,公司表示未来会保持一定的业务规模和增长率。

总的来说,以上各迹象表明,面对如此大额的应收账款,风险是不容忽视的。

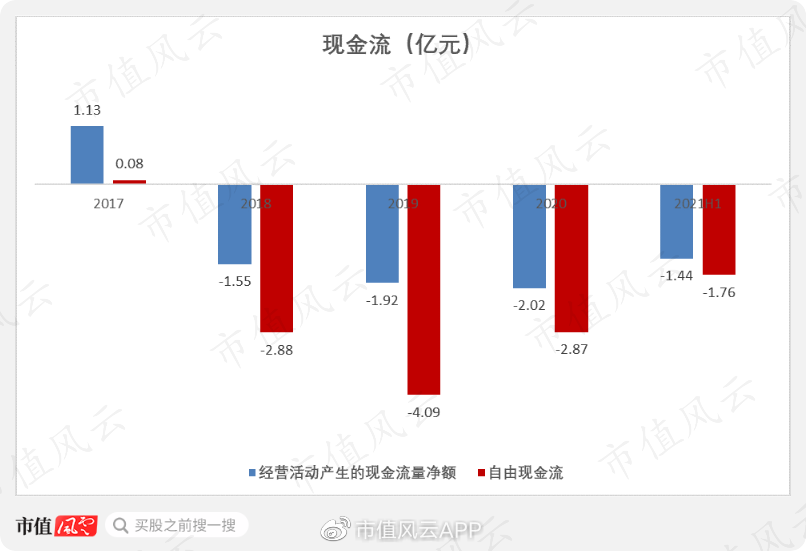

账上躺着如此多应收账款,高新兴的现金流也不会好看到哪去。

(四)2017年至今自由现金流累计流出近12亿

2017年至今,高新兴仅在2017年实现了1.13亿的经营活动现金流净流入。

说来也奇怪,从2018年战略聚焦开始,公司经营性现金流累计净流出7亿左右,自由现金流累计净流出11.6亿。

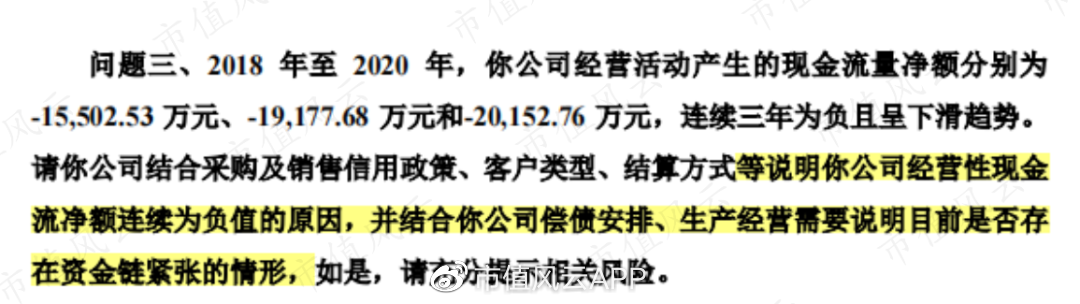

就此问题,公司也收到了深交所的问询。

公司的回复,简而言之就是三个方面:

(1)软件系统及解决方案中的智慧城市等项目模式多为PPP、BT项目,收款账期多为3-5年,而对应的采购业务付款账期不超过一年。

(2)收入规模下滑,但研发投入较高,导致现金流出较多。

(3)为布局和拓展车联网和智能交通、公安信息化等市场,管理费用、销售费用支出较大。

反正好说歹说,公司现在脸上就俩字“缺钱”。

(五)负债率升高,分红吝啬

既然现金流如此吃紧,对应的咱来看下公司负债情况。

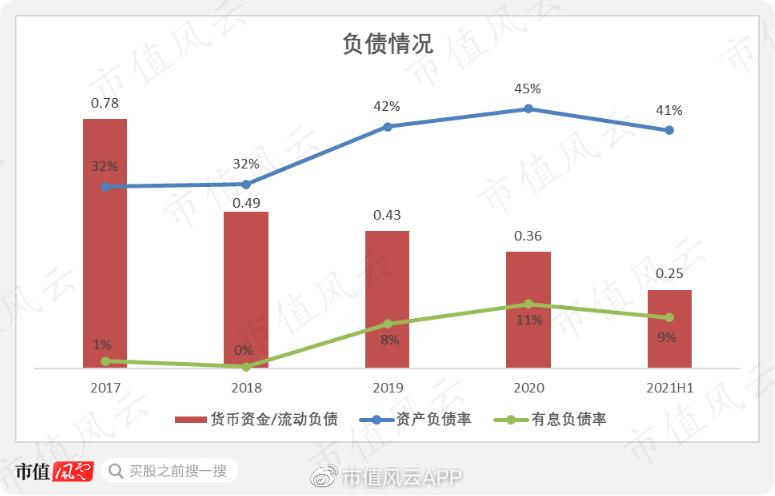

首先是资产负债率,从2017年的32%上升至2020年的45%,2021年中期有所下降但仍在40%以上,抗风险能力有所下降。

与之同步反应的是有息负债率。公司在2017、2018年几乎没有有息负债,而从2019年开始大幅上升至2020年的11%,2021年中期小幅下降至9%。

这样的状态下,公司在分红上自然较为吝啬。

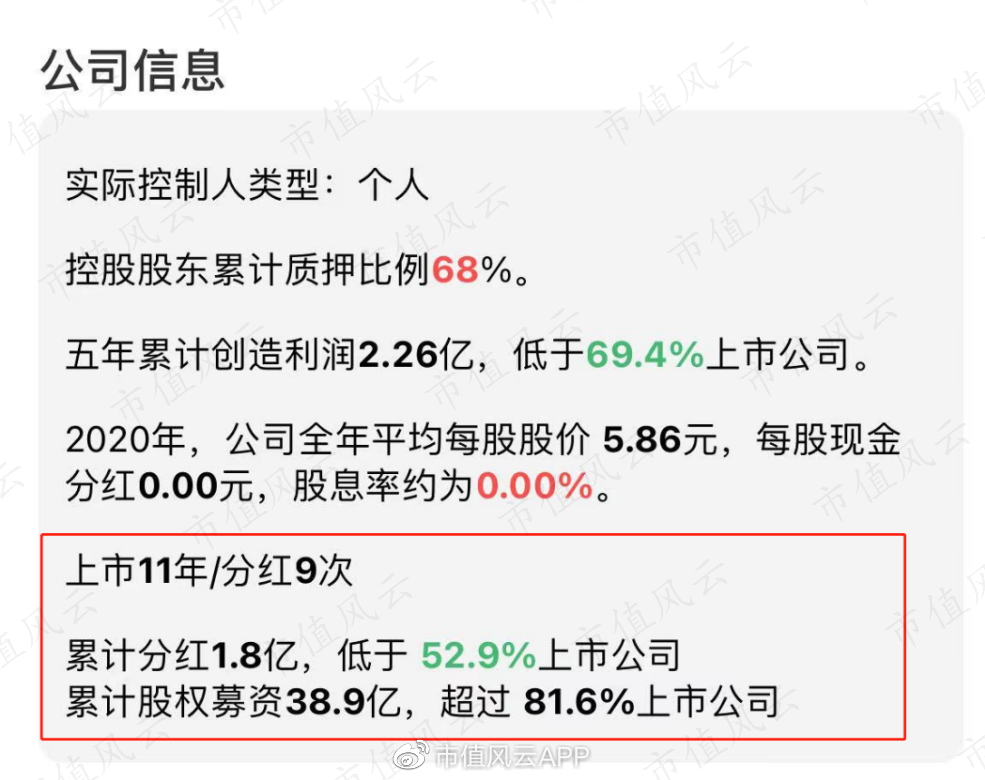

从2010年上市以来,公司一共有过9次分红,累计分红仅1.8亿元,而累计募资达为39亿。

其累计分红低于53%的上市公司,累计募资超过82%的上市公司。

三、实控人套现超7亿元

2010年,高新兴刚登陆资本市场之际,实控人刘双广直接持有高新兴53.26%股份,同时通过广州网维投资咨询有限公司间接持有2.62%股份。

从Choice上可以看到,最近两年,刘双广减持动作不断。

从2020年9月至2021年9月,刘双广共减持约1.57亿股股票,合计套现约7.4亿元。

另外,截至2021年6月末,刘双广还质押了其所持有的股份的68%,且质押到期日一再延期。

结语

高新兴,上市之后一路并购转型至今,从单一的提供运维综合管理解决方案,到现在的物联网应用。

业务高大上了许多,但业绩却没有口号喊得响亮,与此同时旧业务也开始下滑,加上疫情的催化,近几年业绩令人大跌眼镜。

一面是经营活动不产生现金,一面是大量的费用支出,钱袋子里一直进不了钱,却还要不断往外钱。

但这一切,完全不影响实控人的吃香的喝辣的。

一面是公司连年亏损,一面是刘老板不断的减持套现,可真是滑稽得很。

以上种种,也没有影响到券商对高新兴的“信心”,称其摆脱了账上的大额商誉之后,便可以“轻装上阵”啦!

那么,欢迎抢答,高新兴将力挽狂澜,还是又成为一个“壳”?

标签组:[券商]