发表自话题:李云迪的商业版图

近段时间有幸看到了李国飞先生的投资理念,他提到的一个点我认为很有意思,在这里分享给大家。

《金刚经》里有一段著名的经文:“无我相,无人相,无众生相,无寿者相”,佛陀认为,只有出离着四相,才能达到最高的境界,《金刚经》又说“凡所有相,皆为虚幻”;

由此,李国飞先生将这四相理念融入到了投资当中,并提出了所有表相都是在不断变化的,而研究投资者(我相)、上市公司(人相)、证券市场(众生相)、宏观市场(寿者相)之间的联系以及产生的各种影响和变化便是非常重要的。

事实上,我认为这种高维度的思想带给人一种“旁观者清”的感觉,与大多数投资者的理念有很大不同。

受此启发,也是昨天在研究医药CRO板块遇到了一个问题,即标题所示,今天我们就来说道说道。

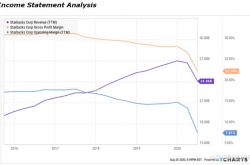

一、泰格医药的估值明显低于其他企业

从PE角度看,泰格医药的估值是偏低的,与其他龙头企业之间差了不止一个档次。

截至2021年10月21日,泰格医药的PE(ttm)为72倍,而其同行业企业药明康德、康龙化成、凯莱英当前的滚动市盈率分别达到了106倍、120倍、118倍,不得不说,泰格医药的估值明显要低于其他企业的估值水平,这不仅是当前的一个现状,也是一直存在的问题。

李国飞先生对于市盈率的描述是这么说的,由大行研究员(意见领袖)为代表的市场会对一家公司的研究框架达成共识,同时市场就会给企业一个估值,虽然我们做研究一定要有自己的观点,但是也一定要明白市场是怎么想的。

所以在当下,市场给泰格医药的估值就是要明显低于CRO其他龙头企业,这是为什么呢?

二、泰格医药的估值为何那么低?或者说其他企业估值为何那么高?

很多人可能会觉得作为一名价值投资者估值仅看PE是不对的,或者说甚至可以不看PE,但我想说的是,无论现金流折现也好还是给企业多少倍的PE也好,这些都是由非常主观的事,而最终无数个像这样“主观的事”最终带给我们证券市场所呈现的表现。

研究估值是一方面,参透市场也是一方面,两者的冲突程度取决于自己对这家企业的认知。

所以我认为市场给泰格医药现在的估值是有一定道理的,主要源于泰格医药增速相对较低的业绩,尤其是收入增速。

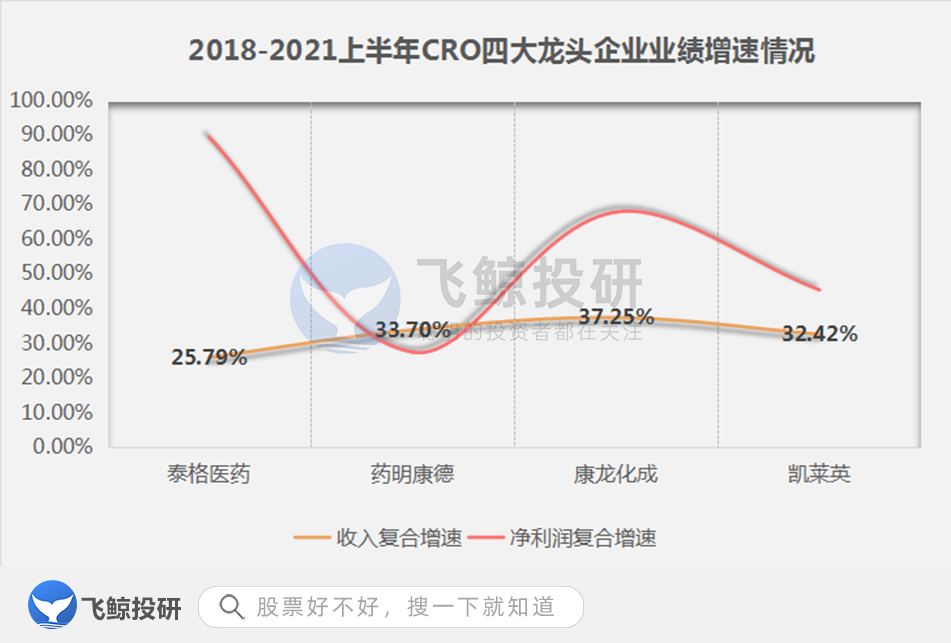

以每一年的上半年数据为例,2019-2021上半年,泰格医药收入复合增长率为25.79%,净利润复合增长率为89.37%;

同对比区间,药明康德的收入复合增长率为33.7%,净利润复合增长率为27.33%;

康龙化成收入复合增长率为37.25%,净利润复合增长率为67.69%;

凯莱英的收入复合增长率为32.42%,净利润复合增长率为45.25%。

不得不说,在这个高景气度的医疗研发外包行业,市场给上述各企业的估值的原因一目了然,收入增速成为影响企业估值的主要原因之一,而净利润增长对于企业估值的影响则相对较弱。

三、泰格医药被低估了吗?

要说其他CRO企业被低估可能不太可能,因为它们的估值确实是很高了,超过100倍能维持住就不错了,即使短期有超预期表现,股价随之出现震荡,但直到市场确定这种超预期表现可能是长期的,估值才有可能真正的上调。

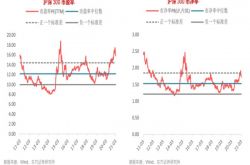

所以今天我们就来看一下泰格医药,它目前的市盈率还是相对较低的,在75倍左右,且自2019年至今,它的估值中枢便维持在了这个水平,事实上,相较于2017年那段时间也有一定的下移趋势,那么现在的估值合理吗?

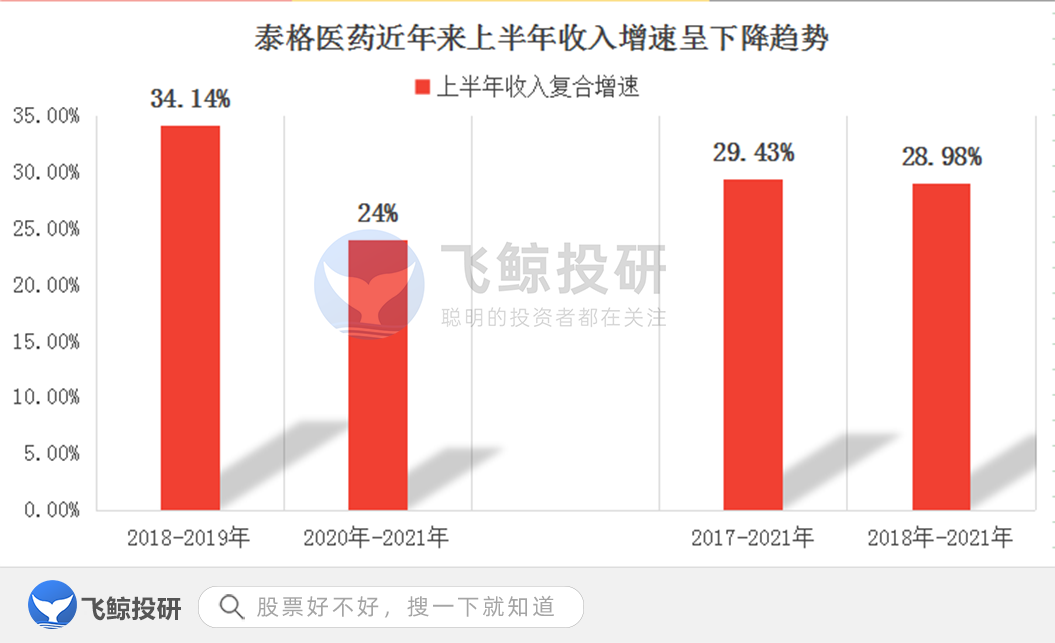

还是以企业上半年业绩表现为例,经过分析可知,2020-2021年上半年泰格医药收入复合增速达到了24%,事实证明,其收入增速确实是相较于2018年-2019年上半年的收入增速是下降的,2018-2019年这两年H1收入复合增速为34.14%,所以说虽然2020年泰格医药遭遇了疫情一定程度的影响,但实际2021年的业绩表现并没有得到突出的体现,从而导致泰格医药现在的估值中枢呈现下滑趋势。

于是我们就得到了一个初步的结论,从当前业绩表现看,泰格医药没有被低估。

那么泰格医药有没有可能获得超预期表现呢?

值得一提的是,正是泰格医药近几年净利润端的突出表现才使得企业的股价得到了一个迅速的提升,这虽然不属于戴维斯双击,但足以证明泰格医药是一个有投资价值的企业。

股价=PE*业绩

股价上涨倍数=PE上涨倍数*业绩上涨倍数

显然,目前从利润端来看(主要是有“变化”的科目),泰格医药费用率仍有望呈下降趋势。2020年下半年H股募集资金的增多为泰格医药带来带来庞大的银存,而今年上半年财务费用率便达到了-5.87%,使得企业总期间费用率大幅下降。

除此之外,企业投资支付的现金也进一步增加,表现为其他非流动金融资产这个科目将有可能产生更多的投资收益、公允价值变动收益等,进一步助力泰格医药利润的增加。

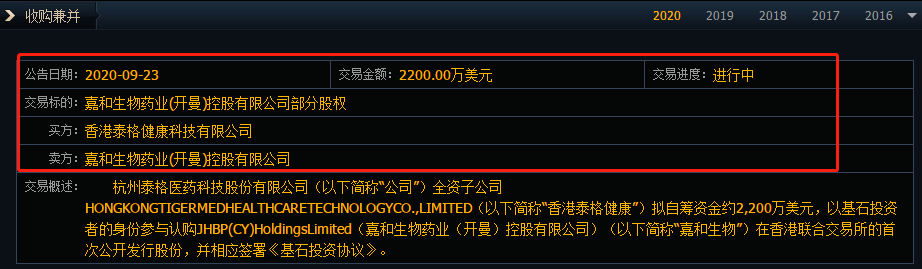

这让我想到了一个点,是自2020年8月份泰格医药开启“A+H”双资本平台布局之后,实际我们已经可以从发展战略层面考虑了,泰格医药的战略收购以及全球化布局是可以期待的。

从泰格医药近几年投资状况来看,2018年、2019年、2020年、2021年上半年,企业投资额同比增速分别为2.02%、55.46%、218.53%、129.78%,投资规模持续扩大。

所以从长远来看,泰格医药未来实现规模/业绩的进一步提升,从而使得估值提升也是可以期待的!

四、总结一下

总的来看,我们通过分析可以得到两个结论,一个是CRO企业的估值和业绩增速有很大关系,尤其是收入增速,现在来看泰格医药收入增速最小所以它维持了一个相对较低的收入增速;

而另一个结论是,股价的上涨除了和估值相关,业绩影响也是巨大的,泰格医药由于净利润的驱动使股价实现了快速的上涨。

所以说对于泰格医药,我们一方面可能需要警惕短期因泰格医药收入增速下降带来的估值下降导致的股价下跌,另一方面往长远来看,泰格医药的业绩表现等还是值得期待的,它对外投资所展现的潜力仍然有可能为企业带来戴维斯双击。

最后,立雪这篇文章实际分析泰格医药比较详细,但也是给大家提供了一个研究思路,感兴趣的朋友可以去研究一下其他CRO企业现在的情况,投资路上不盲目!

标签组:[投资] [药品] [公司估值] [复合增长率] [泰格医药] [cro]