发表自话题:郑爽偷逃税被追缴并处罚款2.99亿元

前段时间关于郑爽“天价片酬”的风波,大家都肯定很熟悉。昨天深夜,郑爽发文决口否认天价片酬,随后,张恒极速回应郑爽别装失忆,事件结果扑朔迷离...

1

郑爽深夜发文,张恒回应!

7月19日深夜,“天价片酬”风波之后,郑爽首次在微博发文表示:没有拿1.6亿片酬,没有日薪208万,请求张恒先生停止对我和我的家人的骚扰,还强调愿意配合一切询问核实,还原事实与真相,请求社会媒体给其一个还原真相的机会。

而另一位主角张恒,也很快就予以回应:请不要装失忆,我提供的证据真实有效,相信证据,相信法律。

二人各执一词,就片酬问题得出了完全相反的结论。一方完全否认1.6亿片酬和208万的日工资,一方在之前的曝光中就用多图和语音佐证天价片酬的观点。

那么事情的真相到底是怎么样的 暂且不作评论,只说偷税漏税的严重性,望大家引以为戒!

2

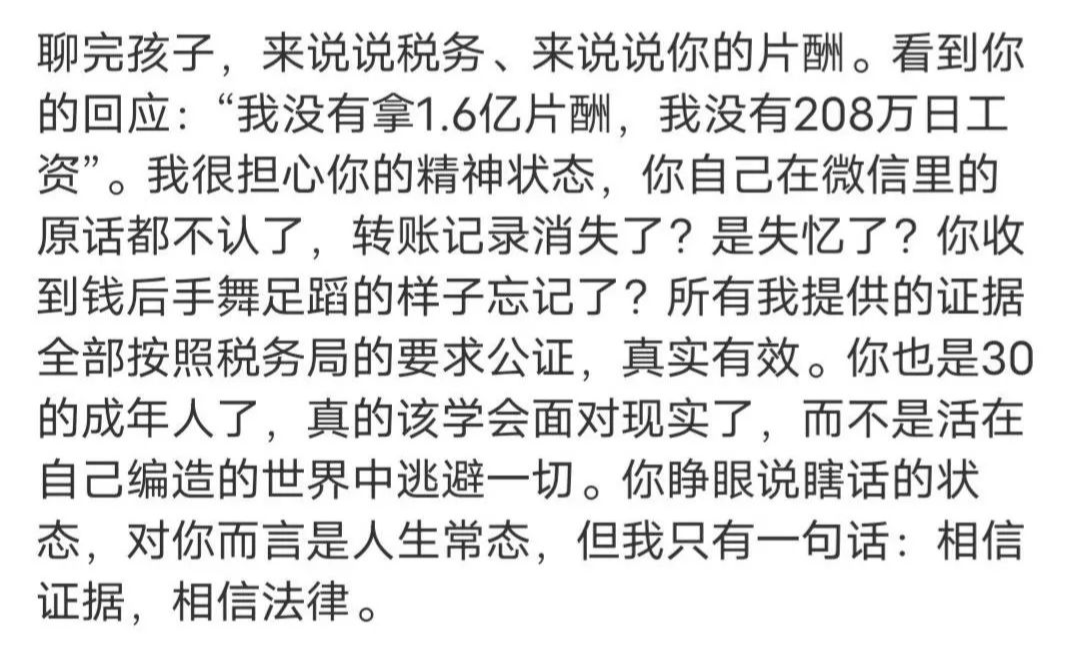

按照张恒爆料

郑爽到底逃了多少税?

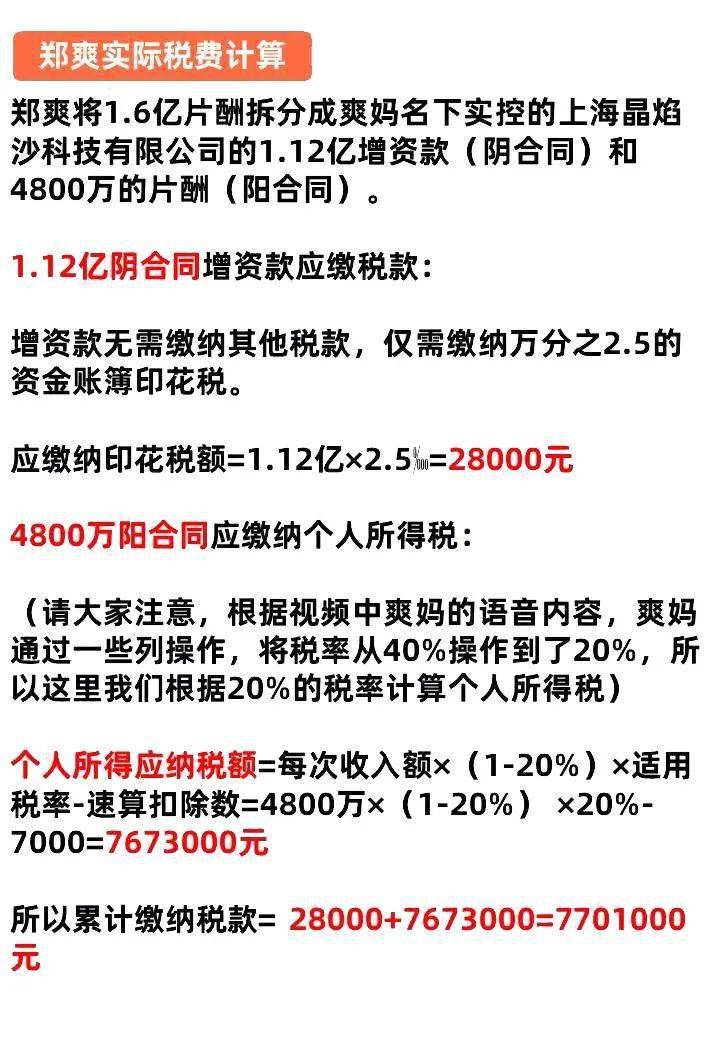

计算郑爽逃了多少个税,我们可以根据【郑爽按照正常情况应缴纳税款】—【郑爽实际缴纳税款】=【逃税金额】

1、郑爽按照正常情况应缴纳税款

2、郑爽实际缴纳税款

3、逃税金额

【逃税金额】=【郑爽按照正常情况应缴纳税款】—【郑爽实际缴纳税款】=51193000-7701000= 43492000元

增值税、附加税等暂且不计,通过上面计算,我们可以大致算出郑爽可能的逃避的个税金额为4349.2万,这个也只是目前被张恒曝出的一部分,是否还有其他片酬也存在类似情况,我们不得而知。

3

郑爽可能的结局?

一、需要补缴多少税款、滞纳金以及罚款?

当初范冰冰及其担任法人的企业少缴税款2.84亿元,其中偷逃税款1.34亿元。最终,范冰冰补缴的税款、滞纳金以及罚款加在一起超过了8亿元。一旦郑爽这波操作属实,将面临跟范冰冰一样的处罚。

据我们上方的计算,郑爽在《倩女幽魂》中的1.6亿片酬通过爽妈的一些列操作累计逃税4349.2万,如果逃税证据确凿,那么将面临补缴税款、税收滞纳金和罚金。

滞纳金=滞纳税款×滞纳天数×滞纳金加收率

=43492000×600×0.5‰=13047600元

罚金一般处以1-5倍罚金,范冰冰当时的处罚倍数是4倍,所以我们暂且按照4倍进行计算:43492000×4=173968000元

所以郑爽累计补缴多少税款+滞纳金+罚款

=43492000+13047600+173968000=230507600

通过我们上方的计算, 郑爽累计要缴纳2.3亿,如税务局下发税款缴纳通知书,不按时补齐,郑爽可能还会坐牢。

二、是否面临刑事责任?

目前国家政策是:明星有偷税漏税的行为时,补齐税款是第一步,追缴滞纳金和罚款是第二步,刑事处罚是第三步,‘初犯’情况下可以免去刑事责任,正常补缴税款和罚金就可以,范冰冰当时没有被判刑的最大原因就在这。

但如果是有多次偷税漏税行为,大概率就会接到刑事处罚。

所以郑爽会受到什么样的处罚,取决于她是否是‘初犯’。

初犯从法律的角度上来说,是初次被相关部门稽查发现,例如郑爽偷税漏税十次,但是这是她第一次被相关部门查到,那么这就算‘初犯’。

但需要注意的是,如果在范冰冰事件爆发后,2018年明星大规模主动补缴税款时,郑爽也是其中一员的话,那么这次曝出来的事件时间在2019年,再次被查处为偷税漏税的话,她就不算‘初犯’了,追究刑事责任的可能性就很大。

其次,在张恒的这条视频中,还提到了郑爽伪造机票报销、在超市喝东西不结账等行为。

如果这个机票从头到尾都是假的,连印章都是自己私刻的,那事情就大了,可能会构成单独的罪名,如果只是去买了一张发票抵税,或者P了一个购买截图,那么事情就不会太大。

至于郑爽在超市喝完东西不结账就走了的行为,可以理解为盗窃,行为是偷窃行为,不改变性质,只是可能金额小,不构成刑事责任。

三、天价片酬是否会受《广播电视法》处罚?

按照规定,电视剧全部演员总片酬不得超过制作总成本的40%,其中主要演员片酬不得超过总片酬的70%。

而按照常理估算,郑爽的1.6亿片酬大概率不符合规定。如此看来,不管是剧方还是郑爽,都颇有些“顶风作案”的意味。

目前,广播电视作品报备时必须报送影视剧成本配置比例,其中就包括总投资额、总片酬占总投资额比例、主演片酬,以及主演片酬占总片酬比例。更重要的是,“明星限薪”已经写入《广播电视法(征求意见稿)》。

《广播电视法(征求意见稿)》第六十五条规定,发行未取得发行许可证的电视剧片的,或制作广播电视节目不符合国家有关主创人员的酬劳标准、配置比例规定的,主管部门可责令停止并给予处罚。处罚为违法所得一倍以上五倍以下的罚款,或20万~100万罚款。情节严重的还可能“被禁”从业1年~5年。

虽然《广播电视法(征求意见稿)》尚未正式实施,但此前中宣部的相关文件也有对于片酬配置比例的明确规定,郑爽同样需要接受来自行业的封杀或处罚。

央视新闻在微博点评:谁偷逃税谁就得凉凉,日均薪酬208万元,网友不仅关注畸高片酬,更关心来路是否正当。监管部门就此依法调查,既能还原真相,又能呵护法律尊严。“学艺先学德,演戏先做人”,做不好守法公民,一旦以身试法势必“凉凉”。签订“阴阳合同”,于规所禁;偷税逃税,于法不容。整饬行业乱象,回归法治轨道,影视业才能良性发展。

4

偷税漏税处罚标准

偷税漏税是要受到处罚的,具体的处罚标准如下:

1、 逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金 。

2、数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。

3、单位犯罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照上述规定处罚。

4、单位犯罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照上述规定处罚。

5、经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事责任,但是,五年内曾因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。

6、税务、海关、银行和其他国家机关工作人员与本罪犯罪人相勾结,构成本罪共犯的,应当从重处罚。

7、经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事责任,但是,五年内曾因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。

5

偷税漏税立案标准

以及刑法条文依据

一、立案标准

根据最高人民检察院、公安部《关于经济犯罪案件追诉标准的规定》的有关规定,纳税人进行偷税活动,涉嫌下列情形之一的,应予追诉:

1、纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款,数额在五万元以上并且占各税种应纳税总额百分之十以上,经税务机关依法下达追缴通知后,不补缴应纳税款、不缴纳滞纳金或者不接受行政处罚的;

2、纳税人五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚,又逃避缴纳税款,数额在五万元以上并且占各税 种应纳税总额百分之十以上的;

3、扣缴义务人取欺骗、隐瞒手段,不缴或者少缴已扣、已收税款,数额在五万元以上的。

提醒:很多企业老板们经常抱有侥幸心理,觉得自己收入还可以更高一些,就想着从纳税这里动一点手脚,让财务做个假账,温馨提示,财务做假账,财务违法,老板也违法,双方都要坐牢,只要逃税够多,就算后期补缴了也同样要坐牢!

二、刑法条文依据

1、第二百零一条纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大并且应占纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。

扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,数额较大的,依照前款的规定处罚。

对多次实施前两款行为,未经处理的,按照累计数额计算。有第一款行为,经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事责任;但是,五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。

2、第二百零四条以假报出口或者其他欺骗手段,骗取国家出口退税 款,数额较大的,处五年以下有期徒刑或者拘役,并处骗取税款一倍以上五倍以下罚金;数额巨大或者有其他严重情节的,处五年以上十年以下有期徒刑,并处骗取税款一倍以上五倍以下罚金;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者 无期徒刑 ,并处骗取税款一倍以上五倍以下罚金或者 没收财产。

纳税人缴纳税款后,采取前款规定的欺骗方法,骗取所缴纳的税款的,依照本法第二百零一条的规定定罪处罚;骗取税款超过所缴纳的税款部分,依照前款的规定处罚。

3、第二百一十一条单位犯本节第二百零一条、第二百零三条、第二百零四条、第二百零七条、第二百零八条、第二百零九条规定之罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照各该条的规定处罚。

4、第二百一十二条犯本节第二百零一条至第二百零五条规定之罪,被判处罚金、没收财产的,在执行 前,应当先由税务机关追缴税款和所骗取的出口退税款。

6

偷税漏税法律责任

偷税,是指纳税人以不缴或者少缴税款为目的,采取各种不公开的手段,隐瞒真实情况,欺骗税务机关的行为。漏税,是由于纳税人不熟悉税法规定和财务制度,或者由于工作粗心大意等原因造成的。如错用税率,漏报应税项目,少计应税数量,错算销售金额和经营利润等。偷税漏税应承担哪些法律责任?

根据本条及本法第211条规定,对偷税罪的刑罚适用原则大体包括以下四个方面:

1.分层次处罚

针对偷悦数额的不同,本条分别规定了两个层次的量刑幅度。第一层次:“偷税数额占应纳税额的10%以上并且偷税数额在1万元以上的,或者因偷税被税务机关给予二次行政处罚又偷税的,处三年以下有期徒刑或者拘役”;第二层次:偷税数额占应纳税额30%以上并且偷税数额在10万元以上的,处三年以上七年以下有期徒刑“不同层次的偷税数额只能在本层次量刑幅度内判处,不能任意跨越,否则将造成量刑畸轻或畸重的后果。

2.对自然人偷税并处罚金

针对偷税犯罪行为的贪利性特征,本条对自然人犯罪主体在各层次量刑幅度内,除规定判处有期徒刑或者拘役的自由刑外,一律规定了“并处偷税数额五倍以下的罚金”。其立法精神是,主刑和附加刑必须同时判处,不具有选择性,以防止偷税人在经济上占便宜。

3.对单位犯偷税罪采取双罚制

即对单位判处罚金,并同时对单位的直接负责的主管人员和其他直接责任人员,依照本条的规定处罚。在司法实践中、对单位判处罚金后,一般对单位的责任人员只判处自由刑,而不再并处罚金,这种作法是否符合立法精神,尚有待进一步讨论。

4.对多次偷税的违法行为累计数额合并处罚

本条第3款对此作了明确规定。按照刑法理论,行为人在一定时期内多次实施偷税违法犯罪行为未经发现,或虽发现但未经处罚的,均应视为犯罪行为的连续状态,其犯罪数额应当累计计算,按一罪合并处罚,不适用数罪并罚。反之,如行为人多次或某一次偷税违法行为已经过税务或司法机关处罚,则不应再将此数额累计计算合并处罚。