发表自话题:卫龙提交港交所上市申请

展开全部5月12日,据港交所消息,知名辣条品牌卫龙提交了上市申请书,摩根士丹利、中金公司和瑞银为其联合保荐人,拟上市企业名称为“卫龙美味全球控股有限公司”。

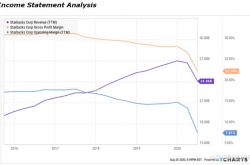

据上市申请书内容,卫龙自2018年至2020年营业收入逐年增长,分别为27.52亿元、33.85亿元以及41.20亿元,2018年至2020年的年复合增长率达到22.4%。

此外,2018年至2020年间,卫龙的年内利润分别为4.76亿元、6.58亿元和8.19亿元,逐年增长。公司净利润率在2020年达到19.9%。

卫龙已经完成融资,就等上市了:

就在5月8日,卫龙宣布完成了Pre-IPO轮5.49亿美元(约35.42亿人民币)的融资,该轮融资由CPE源峰和高瓴联合领投,红杉中国、腾讯、云锋基金等知名机构跟投。卫龙方面表示,本轮融资是公司创立22年以来首次引进外部资本,也将是卫龙上市前最后一轮融资。

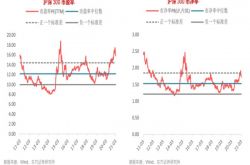

有投资业内人士表示,卫龙完成此轮融资后估值高达700亿元,这一数据超过洽洽(267亿)+三只松鼠(207亿)+良品铺子(199亿)5月12日收盘市值的总和。未来,该公司有望成为中国休闲食品行业市值最大的公司。